Аналитики международной консалтинговой компании Knight Frank подвели итоги 2019 года на складском рынке России. По итогам прошедшего года общий объем сделок по аренде и продаже объектов качественной складской недвижимости в регионах России, не включая Московский и Ленинградский регионы, составил 585 тысяч кв. м, что в 2,6 раз выше, чем за аналогичный период 2018 года. Это максимальный показатель на региональном рынке качественной складской недвижимости за всю историю его существования с 2005 года. При этом объем ввода складских площадей также превысил показатели 2018 года в 1,6 раз – что является наивысшим показателем с конца 2015 года.

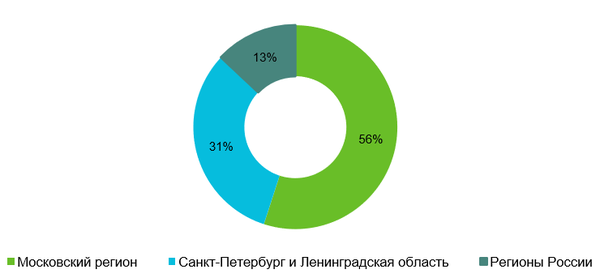

По итогам 2019 года объем предложения складских площадей в России достиг 27,2 млн кв. м, из них 56% (15,2 млн кв. м) пришлось на Московский регион, 13% (3,5 млн кв. м) – на Санкт-Петербург и Ленинградскую область, оставшиеся 31% (8,5 млн кв. м) – на другие регионы России.

Распределение общего объема качественной складской недвижимости в России, 2019 г.

Источник: Knight Frank Research, 2020

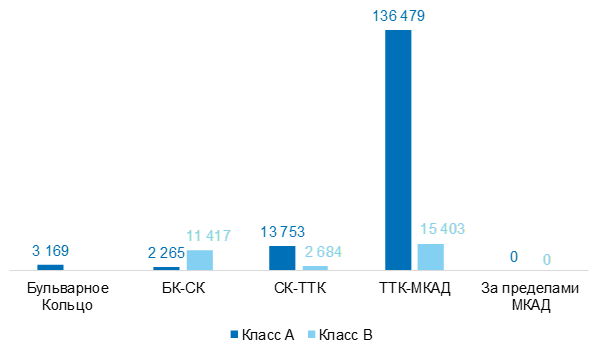

Всего в 2019 году было введено 1,6 млн кв. м складской недвижимости, что в 1,6 раза больше спекулятивных площадей, чем за аналогичный период 2018 года. 58% (956,8 тыс. кв. м) были представлено в Москве, 11% (184 тыс. кв. м) – в Санкт-Петербурге и Ленинградской области, 31% (467 тыс. кв. м) ввели в регионах России – на 136 тыс. кв. м больше, чем в прошлом году.

Объём введённых площадей в регионах России

Источник: Knight Frank Research, 2020

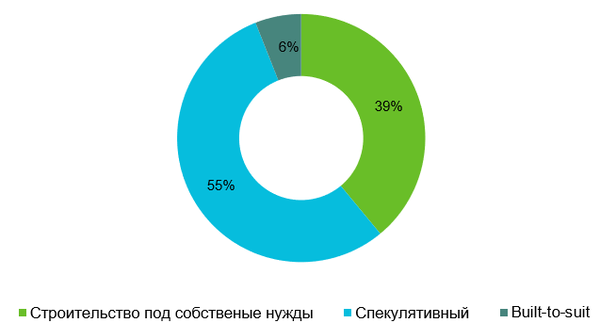

В 2019 году 55% от всего объема введенных в эксплуатацию складских площадей в России составили спекулятивные склады, предназначенные для последующей сдачи в аренду на открытом рынке. В регионах России спрос на аренду складов пока преобладает над покупкой. Это объясняется тем, что федеральные игроки предпочитают действовать осторожно при выходе на региональный рынок. Девелоперы готовы реализовывать спекулятивные объекты в условиях низкой доли вакантных площадей и роста ставок аренды, но не в большом объеме, а очередями, чтобы минимизировать потенциальные риски.

Наиболее крупные спекулятивные проекты, введенные в 2019 году: СК «Сибирский» в Новосибирске – 40 тыс. кв. м, в Самаре ЛК «Придорожный» пополнился 10-м корпусом общей площадью 36,7 тыс. кв. м, в Екатеринбурге завершили строительство второй очереди логопарка «Высота» площадью 25 тыс. кв. м.

45% введенных складских площадей принадлежали конечному пользователю и не были доступны для аренды, при этом 39% введенных складов построили с привлечением генерального подрядчика и только 6% – в формате built-to-suit.

Распределение введенных в 2019 г. объектов по типу строительства

Источник: Knight Frank Research, 2020

По сравнению с 2018 годом, объем вакантных площадей увеличился на 0,5 п.п – общее количество площадей, доступных для аренды, насчитывает 420,7 тыс. кв. м – 4,9%. Это связано с тем, что в 2019 году было введено в 1,6 раза больше спекулятивных площадей, чем за аналогичный период 2018 года. При этом не все объекты были полностью заполнены арендаторами, а только 87% от общего количества квадратных метров в новых объектах были реализованы к концу года.

Ключевые показатели рынка складской недвижимости регионов России

|

Регион* |

Объем качественной складской недвижимости, тыс. кв. м |

Доля вакантных площадей, % |

Численность населения на 1 января 2019 г., тыс. человек |

Оборот розничной торговли в 2019 г. млрд руб. |

Запрашиваемая ставка аренды, руб./кв. м/год** |

|---|---|---|---|---|---|

|

Екатеринбург |

1 293 |

4,1% |

4 311,6 |

1196,9 |

3800 |

|

Новосибирск |

1 196 |

4,0% |

2 793,4 |

531,2 |

3700 |

|

Самара |

754 |

13,5% |

3 183,0 |

687,7 |

3530 |

|

Ростов-на-Дону |

702 |

3,5% |

4 202,3 |

975,6 |

3700 |

|

Казань |

542 |

5,4% |

3 898,6 |

952,7 |

3300 |

|

Воронеж |

416 |

4,7% |

2 327,8 |

584,8 |

4200 |

|

Нижний Новгород |

420 |

0,0% |

3 214,6 |

780,7 |

- |

|

Краснодар |

370 |

2,2% |

5 648,2 |

1461,6 |

3400 |

|

Челябинск |

266 |

5,3% |

3 471,4 |

542,4 |

4500 |

|

Тула |

221 |

5,1% |

1 478,8 |

306,3 |

3600 |

|

Владивосток |

190 |

0,0% |

1 902,7 |

440,3 |

- |

|

Красноярск |

190 |

5,0% |

2 874,0 |

576,9 |

3000 |

|

Волгоград |

185 |

5,6% |

2 507,5 |

405,0 |

2700 |

|

Пермь |

174 |

3,2% |

2 610,8 |

561,0 |

3400 |

|

Уфа |

156 |

0,0% |

4 051,0 |

931,5 |

- |

Ключевые показатели рынка складской недвижимости регионов России

Источник: Knight Frank Research 2020, Росстат

* По субъектам РФ с объемом качественной складской недвижимости от 150 тыс. кв. м

**Не включая НДС и ОРЕХ

По итогам 2019 года общий объем сделок по аренде и продаже объектов качественной складской недвижимости в регионах России, не включая Московский и Ленинградский регионы, составил 585 тыс. кв. м, что в 2,6 раз выше, чем за аналогичный период 2018 года.

Константин Фомиченко, директор департамента индустриальной и складской недвижимости Knight Frank: «Рост объёма сделок в регионах более чем в 2,5 раза по сравнению с 2018 годом и его рекордное значение за всю историю рынка качественной складской недвижимости обусловлен следующими факторами: во-первых, активным развитием логистики федеральными торговыми сетями, во-вторых, стремлением крупных игроков, в первую очередь, из сегмента e-commerce быть ближе к потребителю, соответственно, обеспечивать быструю и качественную доставку во всех регионах страны. В-третьих, активной фазой реализации программы развития логистической инфраструктуры такого значимого игрока на рынке, как “Почта России”. Таким образом, мы прогнозируем дальнейшее увеличение спроса на складские площади в регионах».

Источник: Knight Frank Research, 2020

Источник: Knight Frank Research, 2020

За 5 лет наибольшее количество сделок от общего объема проектов, закрытых в регионах России (исключая Московскую и Ленинградскую области) – 20,9% было осуществлено в Свердловской области. Немного меньше – 18,5% сделок пришлось на Новосибирскую область. Тройку лидеров замкнула Самарская область с показателем 7,7%. Последние места в рейтинге распределения новых сделок по регионам заняли Нижний Новгород, Хабаровск и Красноярск с одинаковым показателем – 1,1%. На остальные города России в совокупности пришлось 3,8% от общего объема сделок.

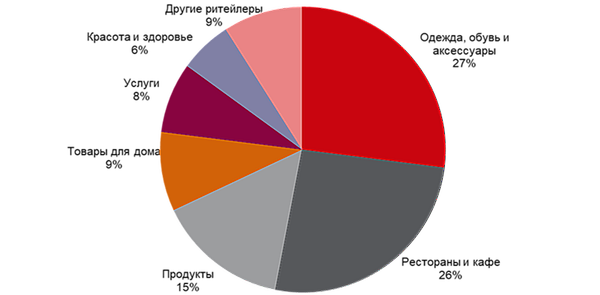

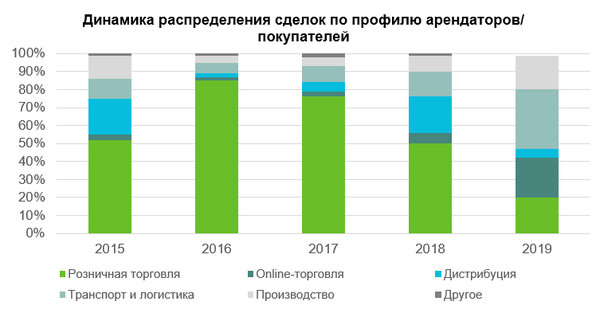

До 2016 года спрос на качественную складскую недвижимость в регионах в основном формировал сегмент розничной торговли. В 2019 году доля компаний розничной торговли в общем объеме сделок составила всего 20%. При этом 33% складских площадей были приобретены компаниями из сферы транспорта и логистики. Эти изменения связаны с тем, что «Почта России» провела мероприятия по модернизации распределения мощностей – приобрела 45 тыс. кв. м в Новосибирске, 16 тыс. кв. м в Перми, 15 тыс. кв. м в Самаре и Красноярске, 20,6 тыс. кв. м в Хабаровске. Вторым драйвером увеличения доли транспортных компаний в спросе на региональные склады стал выход на рынок новой логистической платформы «СберЛогистика». Компания арендовала 25 тыс. кв. м в Екатеринбурге, 12,3 тыс. кв. м во Владивостоке и 5,6 тыс. кв. м в Ростове-на-Дону, сделки были закрыты с участием консультантов Knight Frank.

Источник: Knight Frank Research, 2020

В 2019 году на региональном рынке складской недвижимости, как и на Московском рынке, на фоне низких значений доли вакантных площадей, стабильного спроса, роста затрат на строительство складов выросла стоимость аренды. Средневзвешенная ставка аренды на складскую недвижимость класса А в регионах России составляет 3,6 тыс. руб./кв. м/год без НДС и ОРЕХ, это на 2,8% больше, чем в конце 2018 года. Самым дорогим регионом России по аренде складской площади остается Владивосток – здесь в течение года ставка аренды достигала 4,9 тыс. руб./кв. м/год без НДС и ОРЕХ. Также высокие ставки наблюдаются В Челябинске (4,5 тыс. руб./кв. м/год), Воронеже (4,2 тыс. руб./кв. м/год), Екатеринбурге (3,8 тыс. руб./кв. м/год) и Новосибирске (3,7 тыс. руб./кв. м/год). Самая низкая цена за аренду складской недвижимости зафиксирована в Волгограде – 2,7 тыс. руб./кв. м/год без НДС и ОРЕХ.

Источник: Knight Frank Research, 2020

Диапазон уровня операционных площадей за складскую недвижимость в 2019 году составил 900-1,2 тыс. руб./кв. м/год. Средняя запрашиваемая цена строительства проекта в формате built-to-suit на продажу от 10 тыс. кв. м находилась в прошедшем году в диапазоне 35 – 45 тыс. руб./кв. м без учета НДС. Стоит отметить, что стоимость строительства складского комплекса в регионах России выше, чем в Московском регионе. Это связано прежде всего с затратами на транспортировку строительных материалов, поиском квалифицированного персонала и т. д.

В 2020 году, по прогнозам Knight Frank, в регионах России, не включая Московскую и Ленинградскую области, введут около 600 тыс. кв. м новых качественных складских помещений. При этом спекулятивные склады составят около 50% от планируемого объема новых складских помещений. Доля вакантных площадей сохранится на текущем уровне. Средневзвешенные ставки аренды на складские помещения класса А в регионах России могут вырасти до 3,7-3,8 тыс. руб./кв. м/год без НДС и ОРЕХ. Согласно прогнозу Knight Frank, основным драйвером спроса на региональные складские площади в 2020 году будут компании из сферы транспорта и логистики, розничной торговли, а также представители онлайн-торговли.